Szeretjük a török bankokat. A nagy török kereskedelmi bankok jól menedzselt cégek, megfelelően tőkésítettek, hatékonyak, az eszközállományuk jó minőségű és törekednek a transzparens működésre. Az elmúlt évtized sikersztorija ez a szektor, a 2000-es évek gazdasági válsága kipucolta a banki mérlegeket, az iparág konszolidálódott és a török gazdaság egyik legfontosabb pillérévé vált. Befektetői szemmel jó minőségű, növekedő és szinte mindig a talpukra eső bankok ezek, a legjobb proxyk arra, ha valaki meg akarja fogni azt a fejlődést, ami a Boszporuszon innen és túl folyik.

Szóval hosszú távon ezek olyan cégek, amikben az ember szívesen lesz tulajdonos, rövid távon persze más a helyzet, időről-időre vannak olyan pillanatok, amikor úgy érezzük túl nagy optimizmus lengi körül a szektort, az árazás már kevésbé komfortos és olyankor alulsúlyozzuk őket, esetleg megpróbálunk valami olcsóbb vagy defenzívebb alternatívát keresni helyettük. De milyen helyettesítői lehetnek egy hagyományos banknak?

Az egyik ilyen lehet az évekkel ezelőtt felfedezett kedvencünk, a TSKB, ami azóta sokak top pickjévé vált. Ez gyakorlatilag egy török fejlesztési bank, külföldi – például Világbankos – jellemzően hosszú lejáratú forrásokból nyújt projekthiteleket például infrastrukturális beruházásokra. A bank defenzív jellegét az adja, hogy az eszközök és források lejárata közötti különbség mind lejáratban mind devizában minimális, így például egy kamatemelési ciklus a marzsait nem érinti.

Egy másik típust képviselnek a kevésbé defenzív, de annál érdekesebb iszlám (más néven participációs) bankok. A török bankrendszer eszközeinek mintegy öt százalékát adja a négy participációs bank, amelyekből kettő van jelen tőzsdén, az Albaraka Turk és a Bank Asya. Ez az arány persze a keményvonalas iszlám országokban jóval magasabb (például Szaúd-Arábiában 38%) és maguk a bankok is úgy gondolják, hogy hosszú távon egy 10% körüli arány elérhető lenne. A hírek szerint erre a vonalra erősítene rá az amúgy is vallásos irányt erőltető kormány is, két új állami iszlám bank alapításával.

De mik azok az iszlám bankok? Az iszlám – a korai kereszténységhez és judaizmushoz hasonlóan – nem igazán pártolta a kamatszedés intézményét, mint olyat. A judaizmus és a korai kereszténység erre a problémára azt a remek kiskaput találta, hogy a zsidók foglalkozzanak a kamatszedéssel (hiszen zsidó szedhet kamatot nem zsidótól) – mivel Mózes azt nem tiltotta meg – és így a korai pénzvilág kialakulásával együtt kialakuljon egy olyan ellenszenv, amire aztán később minden antiszemita megmozdulás bátran alapozhatott. De a helyzet a kora újkor és a reneszánsz idejére még így is tarthatatlanná vált és noha addigra már a virágzó olasz és németalföldi kereskedővárosok híres bankárdinasztiái is teljesen bevett gyakorlatként szedtek és adtak kamatot, de ettől fogva már vallásilag is elfogadottá vált a kamatszedés intézménye, sőt a reformáció erejét növelte is, hogy a kálvini tanok még támogatták a “tisztességes” kamatszedést, azaz azt, amit nem minősítettek uzsorának.

Az iszlám felfogásban nem következett be ilyen gyökeres fordulat, így a kapitalizmus fejlődésével egyre nagyobb lett a nyomás, hogy létrejöjjön egy olyan modell, ami az alapelvekkel összhangban állva lehetővé teszi a tőke áramlását. Az emberiség elég találékony abban, hogy ha a szükség úgy hozza, akkor összehangolják a vallási igényeket a racionalitással. A megoldás a profitmegosztás és a részvétel – azaz a participáció – lett, ahonnan az ilyen bankok másik elnevezése fakad, vagyis a “betétesek” és az “adósok” gyakorlatilag mintha egy közös vállalkozást üzemeltetnének, a betétesek “részt vesznek” például egy eszköz, gép beszerzésében, hogy aztán később annak nyereségét megosszák.

Hogyan is néz ez ki a gyakorlatban?

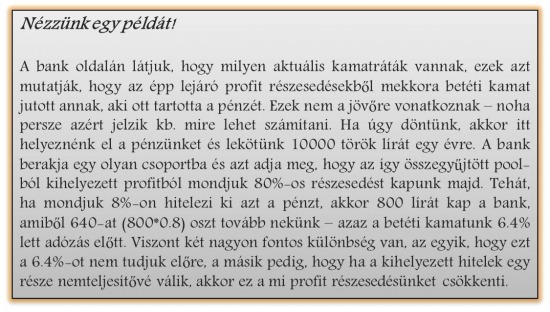

Ellentétben egy hagyományos bankkal a participációs bank nem ígér előre betéti kamatot az ügyfélnek, hanem csak azt mondja meg, hogy a profit mekkora részét fogja kiosztani, általában ez 65-95% között mozog, de a 80-85% a legelterjedtebb. A hozam így nem garantált, a betétes az időszak végén tudja meg mennyi is az annyi. Persze ahhoz, hogy azért a vallási dimenzió mellett ezek a bankok versenyképesek legyenek, ahhoz a végeredménynek hasonlítania illik az aktuális betéti kamatokra, ezért a bank ehhez szabja ezt a részesedési arányt.

A hitel oldaláról nézve, mivel a bank nem szedhet kamatot, ezért az elméleti megközelítés itt az, hogy a bank vesz egy eszközt (ami lehet tárgyi eszköz, vagy egy másik cég vagy bármi), azt egyből eladja a cégnek egy fix haszonkulccsal (ami gyakorlatilag a kamatnak felel meg), de megengedi, hogy a cég részletekben fizessen – azaz technikailag úgy néz ki, mint például egy jelzáloghitel törlesztése.

Az egyik fontos különbség, hogy szigorú feltétel, hogy valamiféle eszközvásárlásra kerüljön sor, tehát például forgóeszközhitelre nem vehető igénybe. Persze azért igyekeznek a bankok olyan termékeket kitalálni, amelyekkel versenyképesek lehetnek, például a két tőzsdén levő közül a Bank Asyanál hitelkártya is van – azzal a kitétellel, hogy készpénzt nem lehet vele felvenni, csak vásárolni. Mivel elvileg késedelmi kamatot nem számíthat fel a bank, ezért egyfajta büntetőköltséget számol fel a felhasznált hitel arányában – ami nem meglepően kísértetiesen hasonlít a piaci aktuális hitelkártya kamatokra.

A másik nagy különbsége nemteljesítő hitelek kezelésében van. Az az általános banki szabályozás, ami a 90 napos nem-teljesítési időszakról és céltartalékolásról szól, ugyanúgy érvényes a participációs bankokra, azonban a potenciálisan nemteljesítővé váló hitelek észlelése sokkal gyorsabb. Ugyanis amint egy részletfizetéssel adós marad egy cég vagy egy ügyfél, onnantól az a hitel már a kockázatosabb, nemteljesítő hitelek előszobájának tekinthető csoportba kerül.

Akkor emelkedő kamatkörnyezetben participációs bankokat kell venni? A válasz igen, de azért nem annyira egyértelmű a helyzet és pozitív a kamatemelkedés rájuk nézve, mint ahogy az elsőre gondolnánk. A rövidtávú nettó kamatmarzs változást az határozza meg, hogy a bankok hitelei és betétei közötti lejárati különbség mekkora. Tehát ha például csökken a kamat, akkor mivel egy bank átlagos hitelének futamideje hosszabb, mint egy átlagos betét futamideje (gondoljunk csak bele, hogy az átlagos hitelfutamidőt általában években mérjük, míg betéteket jellemzően egy évnél rövidebb időre kötünk le, illetve eleve ott vannak a lekötetlen látra szóló betétek), ezért a betétek költségében nagyon hamar megjelenik a csökkenés, míg a hitelek hosszabb idő alatt árazódnak át, néhány hónap vagy akár egy év alatt, ha olyan a kamatperiódus. (Persze az összhatás az eredményekre ennél jóval komplikáltabb attól függően, mik vannak még a banki mérlegben és a hosszútávú hatás meg megint egy más tészta, de most csak a nettó kamatmarzsot nézzük).

Kamatemelkedésnél ennek az ellenkezője következik be, a forrásköltség hamarabb megdrágul, mint ahogy a hitel átárazódna…a hagyományos bankoknál! A participációs bankoknál ugyanis a betétek a hitelperiódus végére árazódnak át, hiszen a betétesek akkor tudják meg, mekkora részesedést is kapnak a profitból. Tehát a hatás pont ellentétes, az átárazódás végéig a kamatmarzsnak bővülnie kéne, míg a hagyományos bankoknál csökken. A dolog szépségébe egy apró hiba csúszik, az, hogy azért az ügyfelek egy részénél a mérleg két oldalán a vallásosság és a kamatszint egyensúlyoz és ha azt látják, hogy egy hagyományos banknál jóval kedvezőbbek a feltételek, akkor oda viszik a betétet. Így azonban az új források költsége megdrágul és például részesedési arány növelésre kényszerülnek – ami csökkenti a kamatemelés rövidtávú pozitív hatását, de még így is a várható összhatás vagy neutrális vagy pozitív, szemben a marzs csökkenéssel, amit a többi bank tapasztal.

Ez pedig az elmúlt negyedév árfolyammozgásain is jól látszik, mindkét participációs bank felülmúlta a sima bankokat, még úgy is, hogy a Bank Asya jó ideje restrukturálási nehézségekkel küzd.

(A két participációs bank és a bankindex az elmúlt negyedévben; Bank Asya – fehér, Albaraka Turk – narancssárga, XBANK index – sárga)

(A két participációs bank és a bankindex az elmúlt negyedévben; Bank Asya – fehér, Albaraka Turk – narancssárga, XBANK index – sárga)